Ольга Солодова

Мышление инвестора

Инвестиционные результаты прошлых периодов не гарантируют доходности в будущем. Все решения об инвестировании средств должны приниматься без учета давления со стороны заинтересованных лиц, в соответствии с целями и возможностями инвестора.

Никакие упоминания каких-либо компаний на сайтах, материалах, в книгах, принадлежащих ИП Солодова Ольга Александровна, не являются рекламой или попыткой очернить деловую репутацию. Любые совпадения фактов и упоминаний случайны.

Под словом «инвестиции» имеется в виду вложение денег инвестором в активы, которые подлежат регулированию законодательством Российской Федерации о рынке ценных бумаг. Консультационные услуги, книги и обучающие курсы не несут в себе руководства к действию и/или принуждения к инвестированию денег в какие-либо активы, но лишь являются информационным ресурсом. Решение о размещении денег инвестор принимает самостоятельно. Предлагаемые вниманию решения не являются индивидуальной инвестиционной рекомендацией. Инвестиции на фондовом рынке не дают обещаний и гарантий доходностей. Автор не рекомендует инвестиции через Forex дилеров, не ведёт обучение трейдингу и любым видам краткосрочных заработков с повышенными рисками, не предлагает участие в проектах, организованных по принципу сетевого маркетинга.

Об авторе

• 14 лет профессионального успешного инвестирования

• Инвестиционный вид на жительство в Европе на всю семью

• 9 лет управления собственной инвестиционной недвижимостью в Европе

• Опыт прохождения трех крупнейших мировых финансовых кризисов 2008, 2013, 2020. Сертификация ЦБ РФ в 2007 на управляющего инвестиционным фондом

• $ 4 000 000 личный инвестиционный портфель (заработала с нуля долгосрочным инвестированием на фондовом рынке)

• Основатель Инвест Академии — одного из самых популярных образовательных проектов в сфере инвестиций (3 000+ выпускников)

• Разработала авторскую технологию по работе с мышлением «Квантовый переход», которая основана на научных исследованиях работы человеческого мозга, квантовой физики, биохимии, аддиктологии и нейропсихологии

• Автор легендарного курса «100 дней до мечты»

• Пробежала ультрамарафон 90 км в Южной Африке

• 3 дочки, внучка и самый лучший муж

• Бизнес-коуч с высшей международной квалификацией MCC ICF

• Основатель единственного в России международного профессионального института бизнес-коучей, которому доверяют крупнейшие компании для подготовки коучей в свои команды

• 10 000+ часов сопровождения бизнес-клиентов

• 10 лет руководящей работы в органах власти и контроля

• 11 лет работы на должностях топ-менеджера в реальном секторе экономики

• Единственная женщина вице-президент в крупнейшем металлургическом холдинге

Почему вы не инвестируете?

Мне действительно это очень интересно.

• Инвестиции это сложно.

• Для инвестирования надо много денег.

• Поздно мне уже инвестировать.

• Инвестирование несет большие риски, можно все потерять.

• И так далее, и тому подобное…

Знаете, сколько раз я это слышала? Тысячи раз! С этих отговорок начинали все мои ученики, а теперь — успешные инвесторы с миллионными портфелями. Смогли они — сможете и вы. Я даю вам знания, которые переворачивают с ног на голову ваше восприятие денег и взаимоотношения с ними. И я уверена в том, что это работающая информация, поскольку сама все это проходила.

Вы думаете, я родилась в роскоши? Или «отхватила» себе богатого мужа? Ничего подобного. Сплошные стереотипы. Давайте как-нибудь без них обойдемся. К тому же я абсолютно убеждена, что каждый человек должен выстраивать фундамент своего благополучия самостоятельно.

Я знаю о деньгах все, потому что САМА прошла путь от бедности до изобилия. Я расскажу вам, что такое на самом деле деньги, какова их истинная функция и как заставить деньги работать на благо человека. Поделюсь опытом, как увеличить финансовый поток за очень короткий промежуток времени.

Если бы я была богата с детства, это было бы невозможно. Человек, который всегда был богатым, не видит того пути, который ведет из состояния бедности в состояние богатства. В его жизни не было такого опыта. У него нет информации, что именно нужно изменить, чтобы стать богатым. Поэтому ему сложно научить другого тому, с чем сам не сталкивался. Некоторые вещи такому человеку кажутся встроенными в жизнь и абсолютно понятными.

Если ты никогда не жил в нищете, не чувствовал, что это такое, не имел зависимости от денег, то тебе сложно объяснить, как прийти к изобилию из этой точки. Я же не была богата изначально. Были и такие годы, когда вообще не было средств к комфортному существованию, не было даже еды. Мое детство пришлось на сложный финансовый период в стране. Наблюдая, как родители справляются с кризисами, я брала с них пример. Видела пути выхода из бедности и понимала, что надо делать в этом направлении. Именно эта смена мышления и привела меня к богатству. И именно этому я, в первую очередь, намерена вас научить.

ПЕРВЫЙ ШАГ — СМЕНА МЫШЛЕНИЯ. МЕНЯЕМ МЫШЛЕНИЕ = СТАНОВИМСЯ БОГАТЫМИ.

Нет никаких ограничений! У всех есть расширенные возможности, когда есть… расширенное мышление!

Из этой книги-методички вы узнаете:

• О том, чем отличается мышление богатого и мышление инвестора.

• О цели как фундаменте инвестирования.

• Об ответственном подходе к инвестированию и о том, почему для успеха важно разобраться в вопросе самостоятельно.

• Об инструментах инвестирования.

• О тактике и стратегии, о рисках, о диверсификации портфеля.

• И еще о многих и многих нюансах финансовой сферы, в которой деньги работают на вас и приносят лишь радость и удовлетворение.

Готовы открыть свой денежный поток и перестать быть зависимыми от финансовых проблем? Тогда приступим.

Глава 1

Как начать инвестировать

Раз вы держите в руках эту брошюру, я точно знаю о вас одно: у вас есть желание развиваться, расти, открывать для себя новые финансовые возможности. И это уже важный ресурс. Вы не поверите, но у многих нет и этого! Если мы говорим про все население Земли, не так много людей готовы перейти на другой уровень.

Это может КАЖДЫЙ, но не все решаются:

— 60 % думают об инвестировании;

— 35 % мечтают, но боятся ошибиться;

— и лишь 5 % превращают деньги в бизнес.

Вдумайтесь: всего 5 % людей готовы получать новые знания и развиваться. Поэтому очень круто, что наше сообщество людей, которые хотят жить лучше, становится больше и больше.

Но вот вопрос: как обучаться на тему денег у тех, кто сразу был богат и умеет проживать только состояние богатства? А как обучаться у тех, кто никогда не был богатым и обладает только мышлением и привычками нищего человека? Тот, кто научился зарабатывать и не научился инвестировать, не может передать эти знания. К счастью, мы из тех, кто прошел все ступени развития, — и точно знает, что такое «нечего есть».

Нет ничего страшнее нищеты и зависимости от денег. Вовсе не деньги портят людей, поверьте. Людей портит как раз отсутствие денег. Именно нищета порой толкает на поступки, о которых стыдно вспоминать. А некоторых эти поступки заводят и вовсе на темный путь, ведущий прямиком в тюрьму. Это действительно страшно, поэтому очень важно воспитать в себе правильное отношение к деньгам и навык, позволяющий от них не зависеть. Эта книга — наш вклад в жизнь, в отсутствие нищеты, несправедливости и преступлений. Мы из тех людей, которые точно знают на личном примере, как выйти из состояния вечной нехватки денег — и как изменить мышление, чтобы жить в изобилии. И мы зовем за собой всех!

Очень часто мы думаем, что инвесторы — это такие серьезные дяди в костюмах, на дорогих машинах и с кучей специализированных знаний. Но вот в чем фокус: это не так. Инвесторы — это не только корпорации (хотя, конечно, есть и специальные финансовые институты, которые целенаправленно занимаются инвестированием). Но во всем мире основные инвесторы — это простые люди, врачи, учителя, менеджеры. Нет никакой такой особой касты «специально обученных людей», нет никаких «тайных знаний», к которым нас не допустят. Ни в одном институте не учат на «инвестора». Все эти «серьезные дяди» могли сколько угодно финансовых и экономических факультетов заканчивать, но практический опыт там все равно не дают! Этому не учат в школах, не учат в вузах. Этому мы учимся сами на личном опыте. Всегда.

Инвесторы — это такие же обычные люди, как мы с вами!

Доля частных инвесторов (физических лиц, которые вкладывают свои средства в акции) растет с каждым годом. Конечно, лидирует по количеству частных инвесторов традиционно США, но и в России процент резко возрос после пандемии: многие поняли, насколько важно вкладываться в будущее, создавать пассивный доход. Люди задумались о финансовой безопасности, к чему мы и вас призываем. Если мы сами о себе не позаботимся, то кто позаботится?

ОЧЕНЬ ВАЖНО, ЧТОБЫ У ВАС БЫЛ СОБСТВЕННЫЙ ИСТОЧНИК БОГАТСТВА. ВЕДЬ ЭТО ВАШ ФУНДАМЕНТ УВЕРЕННОСТИ И СЧАСТЬЯ!

Часто можно столкнуться с тем, что женщина считает наиболее естественным способом добиться «богатства», отыскав состоятельного мужа — и вдохновляя его на новые финансовые чудеса и свершения. И это прекрасно. Мы же помним, что нет никакого «правильно» или «неправильно». Можно и так. Нужно только четко понимать, что это «богатство» — не ваше. У вас в этом случае ничего нет.

ИНВЕСТИРОВАНИЕ — ИДЕАЛЬНЫЙ СПОСОБ ОБЕСПЕЧИТЬ ФИНАНСОВУЮ БЕЗОПАСНОСТЬ И ОЩУТИТЬ В СЕБЕ СИЛЫ И ВОЗМОЖНОСТИ!

В этом смысле инвестирование — это история не только про деньги, но и про кайф разбираться в чем-то самостоятельно, вести собственное дело, чувствовать энергию, наслаждаться новыми знаниями, навыками, развитием. Это про вашу внутреннюю мощь, наполненность, ресурс.

ДЕНЬГИ — ЭТО КАК СЕКС. НАДО ОТДАВАТЬСЯ ИМ СО ВСЕЙ СТРАСТЬЮ — И ПОЛУЧАТЬ ОТ НИХ МАКСИМУМ В ОТВЕТ.

И первое, что нужно для этого сделать, — это войти в состояние радости от того, что работаешь с деньгами, с финансами. Зарядиться этой энергией. Ведь деньги — это сама жизнь со всеми ее вкусами и оттенками. Это как попробовать новое необычное блюдо, как аттракционы, как полет на воздушном шаре — чистый кайф, вибрации, драйв. Энергию денег надо почувствовать!

Давайте попробуем сделать одно простое упражнение:

• Закройте глаза. Представьте себе свое будущее в счастье и изобилии.

• Представляйте прямо в мельчайших деталях. Что вы делаете, кто рядом с вами, какая обивка у кресла или шезлонга, чем вы заняты, какие эмоции вас переполняют.

• Почувствуйте себя полностью в том моменте. Вы уже в этом будущем. Вы в процессе. Вы со страстью и вовлеченностью занимаетесь своим делом, своей жизнью. Вы наслаждаетесь тем, чего добились.

• Зафиксируйте мысленно ценность этого момента. Ценность вашего будущего изобилия. Ощутите, что оно не в самих деньгах, а в ваших эмоциях.

• Попробуйте мысленно проговорить, какие ваши качества, таланты и умения помогли вам там оказаться. Поймите, что все эти качества есть у вас сейчас. Что вы оказались в этом светлом будущем не случайно.

• Постарайтесь зафиксировать это ощущение — и радости, и осознания, что вы получили все желаемое благодаря себе и своей работе. И по возможности все денежные процессы ведите из состояния этого счастья и изобилия.

На светлой стороне денег

Очень важно понять, что энергия денег — это прекрасная, чистая энергия. Мы много говорили выше о том, какое количество предубеждений и мифов относительно финансов живет в наших головах. Но на самом деле деньги — это прекрасно. Вы всегда можете быть на светлой стороне денег. Вы можете вкладывать в то, что полезно для всего человечества, что важно для вас, — и оставаться всегда на стороне сил добра!

Через инвестирование вы можете творить благо и даже менять мир! Это так!

Ведь что такое инвестирование по своей сути? Это ваш вклад в глобальную экономику! Вообще — в мироустройство. Акции, облигации — это ваш способ финансово поддержать ту или иную корпорацию, компанию, отрасль экономики. Считаете, что важно поддерживать экологические инициативы? Отлично, вкладывайтесь в экобизнесы. Уверены, что будущее за детьми — инвестируйте в инновационные образовательные проекты, развивающую и облагораживающую культуру, Walt Disney, Pixar — пожалуйста. Вкладывайте средства в исследование космоса, лекарств от рака, в инновации, в охрану природы, в защиту животных. Вариантов масса. И все они — ваша возможность сделать что-то прекрасное на службе жизни.

Инвестирование — это вклад вашей энергии в эволюцию этого мира!

Вы инвестируете в жизнь, в развитие. Вы голосуете деньгами за важные для многих людей начинания. И при этом получаете свой бонус, свою прибыль. Это совершенно естественный процесс. Деньги — это ведь система. И если с помощью денег давать миру что-то, то он вернет что-то в ответ. Так это работает.

Посмотрите на всех богатейших людей планеты. Джефф Безос, Ричард Брэнсон, Илон Маск… Разве они думают только о том, как побольше заработать? Конечно, они любят, ценят и считают деньги, и это тоже правильно и необходимо. Но все они мыслят гораздо шире. Они хотят менять этот мир. Они делают нечто значимое для всего человечества. У них колоссальная осознанность и вера в то, что каждый человек может изменить мир. И они его меняют. А мир отвечает им благодарностью и, конечно, деньгами. Они вновь вкладывают их в эволюцию. И так по кругу.

Самое крутое в этом то, что мы тоже так можем! Мы тоже можем инвестировать в развитие мира, в развитие самых многообещающих корпораций — и расти вместе с ними, получая за это еще и финансовые бонусы!

Инвестированию все возрасты покорны!

Инвестировать могут и подростки (с помощью родителей из-за специфики открытия брокерского счета), и пожилые люди. Особенно пожилые люди! Им это просто жизненно необходимо. Вы когда-нибудь задумывались о том, что такое — прожить месяц на пенсию? У кого-то она бывает и 15–20 тысяч, а у кого-то и семь. А из этого надо еще за квартиру платить. И на что тогда, простите, питаться?

Самое логичное для любого человека в возрасте — задуматься о пассивном доходе. Многие из наших родителей и бабушек-дедушек за время работы накопили приличные суммы. У большинства они лежат на обычных вкладах под минимальные проценты, а могут лежать на брокерских счетах, в акциях — и приносить стабильную прибыль в качестве хорошей добавки к пенсии.

На самом деле вопрос пассивного дохода — очень актуальный для всех нас. Всю жизнь мы работаем, строим карьеру. Как правило, двигаемся вверх по карьерной лестнице, зарабатываем все больше, обретая статус все выше. Мы привыкаем к тому, что идет наращивание финансовой базы. А потом вдруг — раз, и пенсия. И ты не получаешь уже даже столько, сколько получал в юные годы. Это может стать потрясением. Чтобы такого не случилось, разумно задуматься о будущем уже сейчас. А для этого важно поменять мышление и отношение к деньгам.

Давайте посмотрим, что сейчас происходит у большинства из вас в жизни? Вы ходите на работу, получаете зарплату, распределяете ее по каким-то важным или не очень тратам. И это — свершившийся цикл. Вы проходите этот круг раз за разом, из месяца в месяц. Меняете свое время на деньги и потом свои деньги на товары. Понятно, что в такой парадигме ни сверхдоходов, ни пассивных доходов вам взять неоткуда.

Открою вам секрет: есть всего два типа людей.

1. Один — те, кто меняет время на деньги и деньги на товары.

2. И второй — те, кто получает прибыль от этого товарно-денежного обмена. Владельцы бизнесов и инвесторы.

Никаких других вариантов нет. И пока вы будете менять время на деньги, а деньги на вещи (или услуги), скорее всего, вы в одночасье не разбогатеете. И это нормально. Это ваш выбор. Вы можете жить в удовольствии и достатке, менять свои деньги на яркие позитивные эмоции, если позволяют средства. Это тоже хорошая, достойная жизнь. Каждый волен оставаться в той зоне, где ему комфортно. Просто это — лишь один из способов выстраивать свои отношения с деньгами.

Инвестирование — это возможность измениться. Перейти из одной группы в другую. Научиться извлекать выгоду из мирового товарно-денежного оборота, соблюдая всего два ключевых правила:

1. Не отдавать все свои заработанные средства на товары и услуги (или, говоря проще, — другим людям);

2. И инвестировать — то есть стать собственником крупнейших мировых компаний и расти вместе с миллиардерами!

Но для этого необходимо изменить мышление.

МЫШЛЕНИЕ ИНВЕСТОРА ОТЛИЧАЕТСЯ ОТ МЫШЛЕНИЯ ИЗНАЧАЛЬНО БОГАТОГО ЧЕЛОВЕКА.

Инвестор стремится привлекать миллионы, богатый настроен на обильное потребление. Это не хорошо и не плохо. Это просто так. И, конечно, отличие не только в этом, но это первое, что нужно понять.

Инвестор всегда считает, сколько и куда может вложить. Он сто раз подумает, нужна ли ему новая машина или квартира — или лучше вложить эти средства и получать пассивный доход? Он запросто может предпочесть арендовать квартиру или машину.

У многих из вас сейчас включается сопротивление, и вы начинаете искать минусы в том, что неинтересно всю жизнь жить в арендованной квартире и ездить на такси, но вам нужно понять, на чем вы фокусируетесь. В этом и состоит разница мышления богатого человека и мышления инвестора.

Богатый считает деньги и знает, что может купить. А инвестор считает деньги и знает, сколько может заработать, если сейчас не купит что-то, а вложится во что-то. И покупает тогда, когда ему это действительно выгодно!

КАК, ВЫ ДУМАЕТЕ, ЛЮДИ БОГАТЕЮТ? ОНИ ПРОСТО ЛЮБЯТ СЧИТАТЬ.

Можно по себе заметить, как происходит смена мышления. Сначала вы думаете: «Хочу машину за 75 тысяч долларов», а потом считаете, сколько получите денег, если вложите их в инвестиции под сложные проценты. И в результате вы понимаете, что получите как минимум 500 тысяч долларов через 10 лет. И вы смотрите уже по-другому на покупку машины и на покупку новой сумочки и нового платья. Это совсем другой уровень мышления.

Прожив долгое время в состоянии зависимости от денег, постоянного недостатка или просто тревоги, действительно сначала хочется насладиться всеми богатствами этого мира и роскошью, и это вполне нормально.

Когда человек только научился хорошо зарабатывать, он хочет вкладывать в роскошь, отдыхать в дорогих отелях и покупать себе дорогие украшения. Нельзя отрицать тот факт, что бедность сказывается на поведении. Хочется купить себе и черный жемчуг, и белый жемчуг, и розовый, и бриллианты, и съездить в ЮАР, чтобы купить себе все эти каменья, которые лягут на полку, и будет непонятно, что с ними делать.

Когда мы меняем наше мышление, ситуация с деньгами быстро меняется. У нас включается мышление инвестора. Тот, кто собирается построить свой бизнес через инвестирование, должен иметь концепцию и стратегию, как это делать. Если нет понимания этого, люди начинают тратить ресурсы и перекладывать ответственность на кого-то. Тогда все очень быстро стопорится. Если нет желания брать ответственность на себя и разбираться в принципах, как инвестировать, это не сработает.

Кстати, об этом: помимо отсутствия ответственности есть и еще ряд вещей, которые мешают инвестированию.

Кому не стоит заниматься инвестированием?

Сейчас нас ждет минутка предельной откровенности, поскольку придется признать, что инвестирование подходит не всем. Это не значит, что у вас не будет денег. Все, что было сказано выше, вам обязательно пригодится. И если вы примете новые знания о системах, деньги обязательно придут. Просто, возможно, не от инвестирования.

Итак, кому же не надо инвестировать?

1. Не нужно инвестировать тем, у кого есть кредиты. Пока вы не закроете кредит, у вас будет очень много денег утекать, будет энергетическая денежная дыра. Поэтому сначала направьте свое внимание на погашение кредита. И если вы думаете, что на инвестировании вы закроете кредит быстрее, то это не так. Лучше сначала с долгами разобраться. Ведь расплачиваясь с кредитом, вы точно знаете, какой процент сэкономите, а значит — заработаете. Инвестор в первую очередь погасит все неэффективные кредиты, а только потом начнет инвестировать.

2. Если у вас нет разницы между доходом и расходом в размере минимум 10 % и вы не можете ни увеличить доход, ни уменьшить расход, то вам не надо этим заниматься.

3. Если у вас нет времени (жизни), вы знаете, что вам осталось немного, такое бывает, и это значит, что вам не стоит инвестировать. Инвестиции — это игра вдолгую, поэтому, если у вас критический возраст или состояние здоровья, вам невыгодно этим заниматься.

4. Если у вас нет подушки безопасности, смысла инвестировать тоже нет, потому что вы будете испытывать постоянную неуверенность, и в момент, когда вы увидите, что все акции упали, вы возьмете и резко их продадите. Соответственно, вы на эмоциональном фоне совершите непростительную ошибку. Для того чтобы этого не произошло, у вас должна быть подушка безопасности, инвестиции не получается быстро вытаскивать.

5. Если вы не умеете и не можете считать. Есть такие люди, которые не любят брать в руки калькулятор. Вы — не инвестор.

6. Если вы не хотите с этим разбираться. Это самый главный фактор. Если вы думаете, что вы найдете какого-то человека, какой-то фонд или МММ и куда-нибудь вложите, то самое лучшее, что с вами может случиться, — вы получите небольшой процент. Все остальное вы можете просто потерять, если вы не будете самостоятельно разбираться. Это не значит, что ни у кого не нужно узнавать информацию, но ответственность в любом случае будет на вас.

7. Если вы не готовы взять ответственность на себя, вы ищете какой-то фонд, хотите кому-то «сбагрить» свои деньги, то ваша история с деньгами закончится не очень хорошо.

8. Если у вас после изучения информации про инвестирование не возникнет желания разбираться в нем, то вы не инвестор и вам нужно вычеркнуть эту информацию из своей головы, иначе энергия может просто заблокироваться.

Ну, а если всего этого вы в себе не обнаружили и готовы с головой погрузиться в новый мир финансов, добро пожаловать!

Изменение мышления. Ловушки

Что сейчас говорят ученые? Они утверждают, что наш мозг — это сплошные нейроны. И все, что мы думаем, ощущаем, делаем, вызывается определенными комбинациями нейронов — нейронными связями. Ценный приз в том, что нейронные связи можно сознательно изменить — и научить мозг думать по-другому!

Допустим, когда-то в детстве вы шли по дороге и увидели, как бородатый мужик ругается матом на кого-то и агрессивно себя ведет. У вас отпечаталась в памяти эта картинка. А теперь, когда вы встречаете бородатых мужиков, вы находите в них какие-то недостатки. Ваш мозг дает вам сигнал, что бородатый человек опасен, вы даже не понимаете, с чем ваш мозг это связал, и у вас нет мысли, почему вы испытываете такие ощущения. Но вашему мозгу еще нужны объяснения, почему вы это чувствуете, тогда вы быстро находите какую-то причину.

Многие привычки, которые у нас есть с детства, уже выстроили большую нейронную связь, что нужно себя вести определенным образом. Но, когда наш мозг анализирует этого бородатого мужика, он берет во внимание только 5 % информации, а 95 % остальной информации он игнорирует. Вообще-то, в этом человеке может быть и что-то хорошее, но мы это не анализируем. А когда вы сделали перевертыш и встали на свое место, вы позволяете своему мозгу увидеть 95 % остальной информации. Вы вдруг вспомнили, что бородатый мужик — это Дед Мороз. И тогда ваша нейронная цепь, что все бородатые — плохие, сильно ослабевает. И, когда вы встречаетесь с новой информацией, ваш мозг может опять эти 5 % приклеить к ней, но он также воспринимает 95 % новой информации.

Да, старая нейронная связь никуда не денется, она останется сильной, но если вы будете держать фокус на остальных 95 % информации, то это будет шире и больше. Чтобы разрушить всю старую цепочку, может потребоваться 10 лет, но если вы увидели еще 95 % информации, в этот момент у вас появляется новая нейронная связь, и она не меньше, а даже больше. Вам нужно время для того, чтобы подкрепить эту связь. Поэтому иногда требуется и 30, и 100 дней для закрепления. Но это происходит с той точки зрения, что изменения уже произошли, а за эти дни вы только подкрепите новые привычки, а старая нейронная связь угаснет.

Ловушки мышления

Какие ловушки мышления мешают вам двигаться в сторону эффективного управления деньгами? Как перестать быть зависимыми от денег? Как начать управлять своими деньгами и открыть для себя этот новый уровень?

•

Первая ловушка — отсутствие конкретизации финансовых целей.

Самая главная ловушка заключается в том, что большинство людей не знают, сколько конкретно денег им нужно, и относятся к цифрам (а следовательно, и деньгам) абстрактно.

Можете протестировать себя прямо сейчас: напишите, сколько денег вам нужно, чтобы реализовать свою мечту. Пишите первое, что приходит в голову. Это не проверка и не тест. Вот просто любое число — миллион, миллиард, единица с количеством нулей, которые вы и сами не успели посчитать.

Прекрасно.

А теперь небольшое упражнение. Ответьте:

• Сколько часов в миллионе секунд?

• А сколько часов (или, может быть, дней) в миллиарде секунд?

• А в триллионе?

Еще раз — ничего не считаем. Долой калькуляторы (пока). Просто навскидку.

Проверяем результаты:

• В миллионе секунд — 12 часов.

• В миллиарде секунд — 32 года!!

• В триллионе секунд — 32 тысячи лет!!!

Не думаю, что кто-то из вас был близок к истине. И это нормально. Данное упражнение создано специально для того, чтобы показать, насколько абстрактно мозг относится к большим цифрам. В действительности, называя какие-то крупные суммы, мы не понимаем, что они значат. Они кажутся нам непостижимыми. А оттого — недостижимыми.

Ловушка мозга тут в том, что мы боимся ПОСЧИТАТЬ, поскольку в нас живет страх увидеть число и понять: цель настолько велика, что ее не достичь!

В действительности все наоборот. Вы скоро увидите, насколько все не страшно. Считать НАДО — и именно потому, что только так мы видим конечную задачу и можем формировать план действий по ее достижению. Если мозг не видит конкретную задачу, не может перевести это в цифры, он не понимает, как этого достичь. Все хотят много денег, но это все равно очень абстрактно. У мозга в таком случае нет плана, нет конечного пункта, куда он должен вас привести.

Если вы мечтаете о квартире, машине и отдыхе на берегу моря и при этом не можете представить, сколько это денег, ваш мозг не сможет осознать и построить туда дорогу.

•

Следующая ловушка — это отсутствие ответственности.

Та ситуация, в которой вы находитесь сейчас, была создана вами и больше никем. Если сейчас у вас не оказалось подушки безопасности, вы не были готовы к кризису, то вы можете попасть в следующую ловушку из-за того, что не готовы брать ответственность на себя.

Спросите себя: как я это создал? Что я сделал сегодня для своей цели? Какой шаг сделал вчера? Если вы не будете делать этих шагов, то это так и останется картинкой в вашей голове.

Очень важно совершать действия. Ничего не предпринимая, вы не голосуете за свой выбор, не показываете, что вы готовы запускать свою энергию. Тогда все так и остается картинкой в голове, даже если вы все посчитали и дали мозгу понять, чего конкретно вы хотите.

Живое сердце все время двигается, оно никогда не испытывает чувства лени или апатии, оно всегда работает. И мы точно так же в жизни должны жить, двигаться, идти к своим целям, иначе мы будем все время откатываться назад. Когда мы доходим до какого-то состояния и не формируем новый навык, то мы замираем, нам кажется, что побеждает лень, уходит энергия. А проблема на самом деле в том, что мы не знаем, что с новым состоянием делать из-за отсутствия навыка. Многие говорят про инвестиции, что это сложно, но это та же установка, которая освобождает от ответственности и мешает двигаться.

Когда мы находим свое место, где есть деньги, обязательно нужно сформировать навык, как управлять этими деньгами.

Когда вы соединяетесь с деньгами, вы сразу же чувствуете, что деньги есть всегда. И появляется понимание: «Я и есть деньги».

Сейчас все понимают, что в мире есть много денег, и их поток усиливается. Сначала они окажутся у нижнего слоя населения, и со временем придут к богатым людям, которые умеют управлять деньгами и инвестировать. Важно принять решение, чтобы деньги не просто проходили сквозь вас, а чтобы они работали на вас.

В инвестировании главное — знать, что сделать со своей головой, чтобы хотеть инвестировать, понимать, как это сделать, какие первые шаги нужно сделать и как выбирать, во что инвестировать. Потому что обычно люди думают, что сейчас они найдут кого-то, отдадут ему свои деньги и начнут зарабатывать. Но это не так, никто за вас инвестировать не будет. Невозможно никому отдать свои деньги, чтобы он для вас зарабатывал на них. Так не бывает. Каждый раз, отдавая деньги, вы с ними прощаетесь. Любая передача денег — это отказ от них.

Делегирование в инвестировании — это всегда двойная ответственность.

Делегировать инвестирование таким образом, что вы просто отдали средства — и закрыли глаза, не пытаясь контролировать и понимать процесс, нельзя. Делегирование возможно лишь в том случае, если вы включены в процесс и не снимаете с себя ответственность за свои средства. Если вы делегируете — ваша ответственность возрастает в два раза. Потому что вы в принципе остаетесь ответственными за эти дела, и плюс вы должны контролировать того человека, который этим занимается.

•

Еще одна ловушка мышления: откладывать свои мечты и планы на потом.

Вы должны проработать конкретную стратегию управления деньгами и сразу же действовать, сразу применять свои знания. Если вы чего-то захотели, то энергии, которая у вас в этот момент появилась, достаточно, чтобы сразу же запустить приход результата. Чем меньше вы думаете и решаетесь, тем лучше у вас получается достичь цели. Это простой закон сохранения энергии. Когда появился импульс, нужно сразу же действовать.

• Задайте себе вопрос: чего у вас сейчас нет из-за отсутствия денег?

• А теперь подумайте: почему на самом деле у вас этого нет?

Суть этого упражнения в том, чтобы увидеть, что мы часто перекладываем свою ответственность на деньги. Если у вас чего-то нет, то это только потому, что вы на этом не фокусировались и не вкладывали в это свою энергию.

Люди часто оправдывают свое бездействие отсутствием денег. Нужно встать и делать.

Хочешь собаку — иди и заработай. Хочешь машину — иди, заработай и купи. Думай, как это получить через «хочу».

Часто люди ставят себе цель, и когда они ее достигают, у них нет понимания, что делать дальше. Так происходит и с деньгами. Даже когда вы поставили цель расширить свой финансовый поток, получили результат, но если не продолжать вкладывать туда энергию, поток заблокируется.

Когда вы недовольны своей работой, спросите себя, зачем вы там находитесь, встаньте и пойдите туда, где вам будет хорошо. Вы не можете взять чужие деньги, потому что у вас есть свои. Вопрос в том, почему вы не берете свои деньги.

Если вы просто меняете свое время на деньги, то вы совершаете ошибку. Вы никогда не купите время, а деньги сможете заработать в будущем. Важно развиваться, получать пользу и удовольствие. Работа и жизнь — это не разное, это происходит прямо сейчас.

Сколько стоит мечта

Все, что вам нужно, — это написать план и выполнять его, а по-другому вы никогда не узнаете, как это — жить в изобилии. Конечно, всегда будет страх, что не получится выйти к запланированному доходу, что что-то пойдет не так. Это стандартные блокираторы и ловушки. Но пока не сдвинешься с места, ничего и не изменится. Когда ребенок учится ходить, он боится, но когда он пробует делать шаги и понимает, что это не страшно, тогда он начинает ходить. Сколько бы мы ни говорили ребенку, что ходить не страшно, он поймет это только тогда, когда увидит это на собственном опыте.

• Первый шаг — планирование

С чего начинается наш путь к изобилию? С работы над собой. Я много говорю о том, что для финансового роста надо изменить мышление — с мышления бедного человека на мышление инвестора.

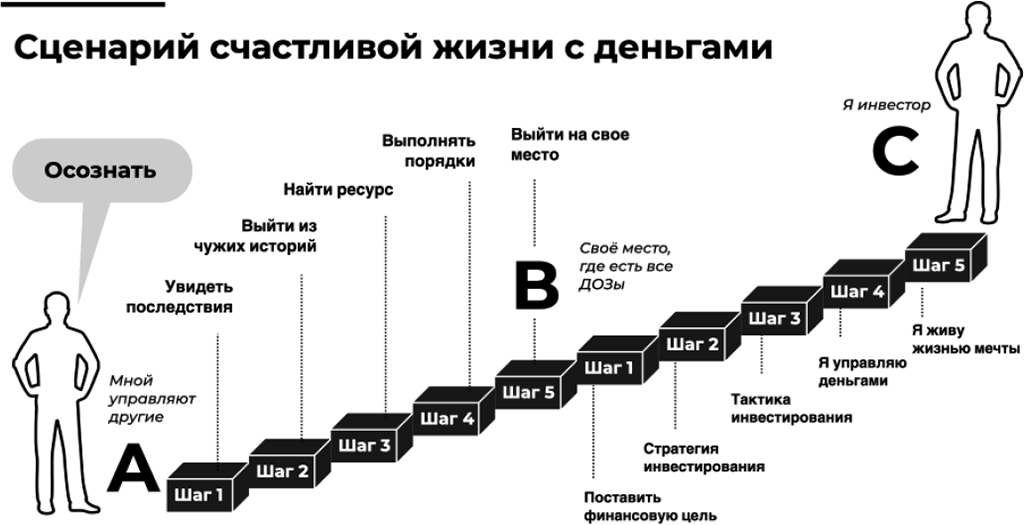

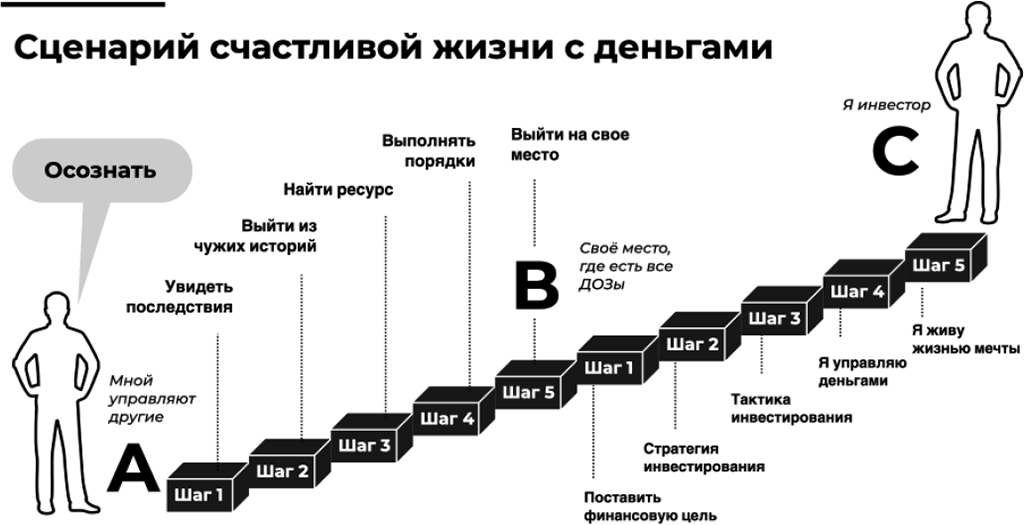

Когда мы мыслим, как бедный человек, мы находимся в точке А. Нас все пугает, у нас множество комплексов, установок родителей или общества. Мы находимся в детской позиции, когда только придумываем себе отговорки, только бы не взять ответственность за свою жизнь и не начать инвестировать. Из этой точки мы не можем прийти к богатству и изобилию. Оно ждет нас в точке С. А прийти туда мы можем только через точку И — точку ответственности и ресурса.

Сейчас, я надеюсь, мы находимся в точке В. Это точка ресурса. Мы уже разобрались с ловушками мышления. И, смею верить, успешно их все обошли. Мы готовы меняться и двигаться к намеченной цели.

Стоп, а что это за намеченная цель?

1. Для этого мы анализируем, где находимся сейчас, в точке В: сколько получаем, сколько тратим. На сколько процентов удовлетворены своим доходом, имуществом, накоплениями.

Пишем в процентах, насколько довольны текущим положением дел. Чуть позже мы просчитаем, сколько нам необходимо денег для различных целей, и поймем, куда и как двигаться. Например, рассчитаем сколько стоит час вашей работы — и сколько он должен стоить в вашей точке С.

2. Затем просчитываем уровень финансовой безопасности, достатка, независимости и, наконец, свободы, роскоши и изобилия. Исходя из этих сумм формулируем финансовые цели.

3. И вырабатываем тактику, как прийти из точки В в точку С.

Для начала давайте попробуем просто пофантазировать, пока еще ничего не высчитывая заранее:

Ответьте себе на вопрос: «Сколько стоит ваша мечта?»

Можете написать сумму на конкретную мечту, или сколько денег вам нужно в месяц. Лучше всего написать, сколько вам нужно денег в общем, чтобы вы ощущали себя обеспеченным и понимали, что этих денег вам хватит с головой. Можете писать в долларах, в евро, главное — чтобы вы для себя зафиксировали эту сумму.

Теперь мы проанализируем эту сумму по смыслу.

• Сколько денег вам нужно, чтобы чувствовать себя в безопасности? Вы можете работать, но если такая сумма денег у вас уже есть каждый месяц, то вам уже не страшно. Подпишите возле этой суммы: точка С1 — безопасность.

• Сколько денег вам надо, чтобы чувствовать себя в достатке. Какая у вас должна быть сумма ежемесячно, чтобы вам на все хватало. Эту цифру подпишите: точка С2 — достаток.

• Сколько денег вам нужно всего, чтобы чувствовать себя независимым от работы. Чтобы вы точно могли больше не работать. Подписываем это значение: точка С3 — независимость.

• Сколько денег вам нужно, чтобы быть финансово свободным? Это то, как вы представляете себе роскошь. Для кого-то это бассейн, для кого-то — возможность летать бизнес-классом, яхты, самолеты. Это та сумма, которая нужна вам для роскоши. Имея эти деньги, вы не только сможете позволить себе то, что вам нужно, а вообще все: сумки, туфли, яхта… Это будет цифра С4 — роскошь.

Пока что написанные цифры — это только ваши представления о том, сколько вам нужно денег. Давайте же посмотрим, насколько они приближены к реальности.

Начинаем СЧИТАТЬ!

С1 — Финансовая безопасность

Здесь считаем необходимые/обязательные расходы в МЕСЯЦ (на себя или на семью, если за какие-то траты отвечаете только вы):

1. Жилье (в зависимости от ситуации — коммунальные услуги, аренда, ипотека, ремонт);

2. Транспорт;

3. Питание;

4. Одежда;

5. Обучение;

6. Здоровье и красота;

7. Отдых;

8. Подарки и развлечения.

Часто в обязательные платежи входят также налоги, выплаты кредита и пр. Кстати, долги мы тоже заносим в наш денежный поток.

Важно: считаем в месяц, считаем минимально необходимый уровень, опустившись ниже которого, будете ощущать уже острую нехватку, попадете в зависимость от денег.

С2 — Финансовый достаток

Что считаем здесь:

1. Жилье (в зависимости от ситуации — коммунальные услуги, аренда, ипотека, ремонт);

2. Транспорт;

3. Питание;

4. Одежда;

5. Обучение;

6. Здоровье и красота;

7. Отдых;

8. Подарки и развлечения.

Не удивляйтесь, сейчас все объясню.

Финансовый достаток — это состояние более комфортное, нежели просто безопасность. Ранее мы высчитали своего рода «прожиточный минимум». Теперь же считаем точку, в которой у нас всегда есть деньги, нам спокойно и хорошо — и у нас есть дополнительные составляющие «колеса денежного баланса».

Все то, что мы посчитали в пунктах 1–8, исходя из ощущения достаточности, — это наше потребление. Это 50 % от суммы, составляющей наше колесо денежного баланса. Дальше идет по 10 % на инвестиции, роскошь, благотворительность, развитие и «подушку безопасности» (можно ее еще называть НЗ — неприкосновенный запас).

Не стоит недооценивать необходимость «подушки»: она нужна на случай потери кормильца, кризиса, потери трудоспособности, работы, других форс-мажоров. Смысл этих накоплений в том, что вы должны хранить их где-то близко и эти деньги должны быть вам доступны в любой момент. Потому что те деньги, которые у вас в инвестициях, вы не сможете быстро получить, когда произойдет непредвиденный финансовый кризис. А «подушка безопасности» подразумевает доступ к деньгам прямо сейчас. Ничего страшного, если эти средства (достаточные на 3–6 месяцев спокойного существования, когда покрыты все обязательные ежемесячные расходы) лежат у вас и не работают. Они и не должны работать, они — ваша уверенность в безопасности.

Важно:

• Выделять средства на «подушку безопасности» можно до тех пор, пока не накопится НЗ на полгода. При подсчете, сколько нам нужно на 6 месяцев, исходим из суммы С1. После накопления необходимой суммы мы можем эти 10 % также выделить на инвестиции.

• Если по прошествии времени вы понимаете, что получаете больше, чем вам необходимо в точке С2, — это прекрасно, все свободные средства вы также можете вкладывать в инвестиции или развитие! То есть больше 10 %.

• Если же вам приходят дополнительно какие-то деньги, но ваши ключевые потребности не закрыты (потребление, инвестиции, НЗ и т. п.), вам нужно направлять их в первую очередь на то, чтобы «починить дно корабля» (мы ведь помним, что любой долг или недостаток средств — это пробоина в днище нашего прекрасного корабля, плывущего навстречу богатству).

С3 — Финансовая независимость

Пришло время вспомнить наши фантазии. Помните, мы писали с вами С1, С2, С3 и С4 навскидку, ничего не подсчитывая? Интересно посмотреть, были ли эти ваши цифры близки к действительности?

Как бы то ни было, мы сейчас все досконально просчитали — и знаем, сколько нам нужно в месяц минимально, а сколько — чтобы уже ощутить достаток и иметь возможность инвестировать. Теперь наша цель — так же точно высчитать, какой нужен доход и капитал, чтобы обеспечить себе полное финансовое спокойствие. Финансовую независимость от активного дохода, бизнеса или работы.

Как и что считаем тут?

1. Необходимый годовой доход;

2. Необходимый капитал при средней доходности от инвестиций 10 %;

3. Необходимый капитал, если вы достаточно изучили тему инвестиций и получаете ежегодный доход 20 %.

Говоря проще: умножаем наши месячные притязания на 12 и принимаем эту сумму за ту, которую хотим получать в качестве пассивного дохода от инвестиций.

При этом мы можем сформировать две разные цели:

• Цель 1 — обеспечить себе ваш «прожиточный минимум» (С1).

• Цель 2 — обеспечить себе ваш финансовый достаток (С2).

Примечательно, что и в том и в другом случае цифры получаются не баснословные, а вполне понятные и реализуемые.

С4 — Финансовая свобода

Тут считаем желанное изобилие и роскошь.

К сумме финансовой независимости (имеется в виду нужный капитал при Цели 2) добавляем:

Максимально крупные покупки для долгосрочного пользования (дом, машина, апартаменты, яхта, самолет, все что вам надо);

Ежегодные дополнительные траты для ощущения роскоши (аренда самолета, яхты, дорогие путешествия, дорогие предметы одежды, искусства). Умножаем их на 20 лет активной жизни на пенсии.

Получается наиболее внушительная сумма из всех, что мы считали, но и про нее многие говорят: «Всего-то? А я думал(-а)…»

И это касается всех наших уровней Финансовой свободы!

Давайте еще раз посмотрим на наши фантазии — которые мы писали до рачетов. Насколько они соответствуют действительности?

Мы видим сейчас, насколько абстрактно без реальных расчетов наш мозг воспринимает богатство и изобилие. Когда мы писали, сколько стоит наша мечта, мы выдумывали какие-то баснословные, а кто-то — и несуществующие суммы. Но когда мозг получил больше информации, он смог разделить конечную цель на цели последовательных этапов — и ему стало проще справляться со своими страхами.

Вы всегда думали, что для вашей мечты нужно много-много денег, но потом вы увидели, что для этого на самом деле достаточно меньшей суммы. Правда, для ее достижения придется поработать.

И тут мозг начинает давать задний ход (снова ловушки мышления): не может все быть так просто, все это неправда, это не работает, лучше мечтать о том миллиарде, который всегда был в голове. Это снова откатывает нас в детскую позицию.

Чтобыпреодолеть эту ловушку, нужно совсем немногое.

Переделать мечтания в цели.

Самая главная разница в том, что мечта — это не конкретика. «Я хочу замуж» — это не конкретно. Цель должна быть конкретной, измеримой, определенной по времени и реальной. Реальная цель — это возможная для вас цель в конкретный промежуток времени. У вас должно быть описание, как вы поймете и как другие поймут, что вы достигли цели. Это нужно для того, чтобы понять конечную точку. Закрыть кредит и отдать долги — это мечта, а закрыть кредит и отдать долги к такому-то сроку — это цель. Начать инвестировать. Когда? Дать образование детям. Когда и какое?

Конкретизация плана.

Нам нужно дойти из точки В в точку С. Мы уже определили свои потребности (С1 и С2), поставили себе цель для инвестиционного капитала (С3), но пока что мы все еще находимся в той самой точке В, где деньги вроде бы и есть, но далеко не все нас устраивает.

Насколько вы сейчас удовлетворены своими:

ДОХОДАМИ

Сколько (оцениваем количество)

Способ (оцениваем способ, которым вы зарабатываете)

Затраты (сколько энергии и времени вам приходится на них тратить)

ИМУЩЕСТВОМ

Жилье

Транспорт

Другое

НАКОПЛЕНИЯМИ

Инвестиции

«Подушка безопасности»

Накопления на ближайшие большие покупки

Вы видите, что для достижения 100 % по всем категориям, нужно что-то в жизни менять. Но что? Что приведет нас из точки В в точку С?

ПОСЛЕДОВАТЕЛЬНОСТЬ ПРОСТАЯ: МЫШЛЕНИЕ — ДЕЙСТВИЕ — РЕЗУЛЬТАТ.

Мы уже знаем свои цели, мы знаем точку отправления. Мы настроились на нужную эмоциональную и когнитивную волну. Следовательно, чтобы получить результат, надо совершить определенные действия.

Как управлять деньгами?

1. Планировать (идем из точки В в точку С по определенному маршруту, как поезд из точки А в точку Б или самолет из Москвы в Рим).

2. Выстраивать стратегию: приоритеты и связь с большими целями (если продолжать аналогию с поездкой в Рим, то смотреть, какие действия приближают нас к этой задумке, а какие, напротив, мешают ее реализации).

3. Выстраивать тактику: конкретные действия, как/когда (покупать билеты, бронировать отель).

4. Контролировать и корректировать (если на вашем пути какое-то препятствие, вы же его обходите, держа конечную точку маршрута в уме).

5. Мотивация (вы предвкушаете и думаете о тех прекрасных моментах, что проведете в Риме, — это помогает настраиваться на дорогое и на все действия, которые приближают к заветному отдыху).

Давайте разделим наши финансовые потоки на категории: расход, доход и инвестиции.

• В расходах цель — снизить траты и увеличить качество того, что вы получаете благодаря этим расходам. Речь идет про качество эмоций, услуг, вашего удовольствия.

• В доходах цель — увеличить приход и снизить издержки (время, затраты и т. п.).

• В инвестициях цель — увеличить доходы и снизить риски.

Теперь появляется вопрос — как это сделать.

• Как достигнуть цели в инвестициях, мы поговорим подробно чуть позже, и вы поймете, как снизить риски, во что вкладывать, как вкладывать, на что смотреть и как часто.

• В доходах вы думаете, как увеличить доход и снизить издержки.

• В расходах, соответственно, как их минимизировать без ущерба для комфортного существования.

Остановимся чуть подробнее на управлении доходами и расходами.

Как увеличить доход (помимо инвестиций)? Можно найти время для дополнительного заработка, можно найти новое направление и поменять профессию, можно и нужно минимизировать все издержки. Во всех этих случаях вы будете следовать цели. Но я предлагаю вам обратить особое внимание еще на один важный инструмент управления доходами — увеличение стоимости вашего часа работы.

Сколько стоит мой час? (Считаем в точке В — в месяц.)

• А = Рабочее время + дорога (в часах)

• Б = Затраты (обед, проезд, одежда)

• Стоимость часа: (ЗП — Б)/А

Теперь возвращаемся к точке С

Как посчитать, сколько должен стоить рабочий час в этой точке?

Все зависит от того, сколько вы хотите получать в месяц и сколько часов при этом работать.

И вот, чтобы прийти от текущей стоимости часа к желаемой, нам необходимо совершить ДЕЙСТВИЕ.

Что это могут быть за действия?

• Увеличить стоимость ваших услуг

• Увеличить ценность и качество услуги, которую вы даете

• Развивать свою карьеру и переходить на более оплачиваемую должность или в более прибыльную компанию

• Сменить профессию на более востребованную

• Развивать дополнительные навыки, которые дадут дополнительный доход

• Инвестировать

И не обесценивать свои главные ресурсы!

Если вы не верите, что ваш рабочий час может стоит 10 000 рублей, то никто не поверит!

Вы должны знать и понимать ценность денег, ценность своей работы. Но иногда мы сами себя предаем и обесцениваем. Опаздываем, тратим время напрасно (причем и свое, и чужое часто), ленимся, сливаем доходы не туда, куда планировали, занимаемся чем-то нелюбимым (и выходит, что наши затраты времени несоразмерны полученным эмоциям). Мы «убиваем время», убиваем ценность собственного часа, собственной работы, а следовательно, и заработка.

ДЕНЬГИ ЛЮБЯТ, КОГДА ИХ ЦЕНЯТ.

А лучший способ показать им, что они ценны, — продемонстрировать заботу обо всех своих ресурсах. О времени, энергии, здоровье, теле, эмоциях, внимании, инвестициях. Все это важно. Нет ни одного по-настоящему богатого человека, который бы себя не ценил! Следовательно, мы должны внимательно относиться к себе, избавляться от «поглотителей ресурсов» (что отнимает у нас время, эмоции, здоровье? вычеркиваем все это из жизни!) Мы должны ценить себя, чтобы ценить то, что делаем. И чтобы понимать, что заслуживаем стоить дорого!

Теперь обратимся к управлению расходами.

Если ты не управляешь расходами — ты не управляешь деньгами!

Вы знали, что богатые люди всегда знают, сколько у них денег? Это только человек, относящийся к финансам без должного уважения и внимания, может позволить себе не знать, сколько у него на счету. Человек, который считает деньги, управляет деньгами, всегда знает, сколько у него средств и сколько расходов.

Если ты каждый день не показываешь Миру, что деньги — это ЦЕННОСТЬ для тебя, то Мир откликается соответственно.

Если вы не знаете ваших расходов, не знаете, сколько стоит ваш час, то вы не сможете контролировать деньги и управлять ими.

Если вы не умеете контролировать расходы, то, соответственно, ни доходом, ни инвестициями вы не можете распоряжаться грамотно и адекватно.

В расходах важна рациональность. Важно включать мышление инвестора. Ориентироваться можно на:

• Фактор достаточности — это обычный здравый смысл, он подсказывает, что вам не обязательно покупать третьи джинсы или самую дорогую машину;

• Фактор экономии — когда мы смотрим, где можем «урезать» расходы (если вам не нравится слово «экономия», скажите, что это действие, которое позволит вам больше ценить ресурсы);

• Фактор приоритетности — он говорит о том, что если у вас один приоритет, то вы в него и вкладываетесь в первую очередь.

Анализ и сокращение расходов

Как управлять расходами:

• Посчитать и все проанализировать: сколько у вас расходов, какие они, важны ли для глобальных целей, действительно ли статьи расходов стоят этих трат и так далее.

• Найти «неэффективные расходы» (тарифы, комиссии, подписки) и снизить их.

• Перераспределить расходы в зависимости от целей (вообще все статьи расходов надо оценивать с позиции того, поддерживают ли они вас на пути к точке С и показывают ли миру, что деньги для вас — ценность).

Что еще тут можно сделать?

• Сэкономить без ущерба комфорту, где это возможно.

• Продать все ненужное или отдать, чтобы на горизонте появилось будущее. Это необходимо для течения новой энергии, для освобождения места для нового, главное — старое не хранить. Если у вас совсем нет времени отдавать куда-то ненужные вещи, то вы можете просто оставить эти вещи рядом со свалкой или подъездом, и те, кто нуждается, все заберут. Просто помните, что если хотите оказать целевую помощь кому-то за счет своей одежды или бытовых приборов, необходимо будет приложить усилия.

• Если у вас лежат законсервированные деньги и вы не можете ими делиться, вы блокируете энергию денег, у вас нет этой изобильности, и энергия не течет. Если вы будете продавать даже за рубль или за два, вы 100 % увеличите энергию.

• Посчитать упущенную выгоду от покупок выше 5 %. Что это значит? Если у вас заработок сейчас 100 тысяч, то 5 % — это 5000 рублей. Вот если у вас разовая покупка превышает 5000 рублей, тогда вы можете открыть инвестиционный калькулятор и посмотреть, сколько это будет при инвестировании на 10–15 лет? Вы это делаете для того, чтобы знать и приучать ваш мозг оценивать, какую выгоду вам принесет вещь, которую вы покупаете, так вы формируете инвестиционные нейронные связи, чтобы понимать, а надо ли вам это на самом деле.

• Попробовать не покупать ничего 30 дней (кроме самого необходимого и по списку). Эта практика для тех, кто хочет максимально включить в себе инвестора. За это время вы увидите, есть ли у вас зависимость и не подменяете ли вы свои гормоны счастья покупками.

Поначалу вам будет казаться, что доход равен потребности, невозможно ни сократить расходы, ни увеличить доходы — как тут начать инвестировать? Это вновь ловушки мышления. Они будут подстерегать вас на каждом шагу, «вылезать» из любых щелей. Но выбор всегда за вами. Оставить все как есть или идти к своему богатству.

Все всегда начинается с контроля и анализа денег. Как только вы начинаете размышлять о своих ресурсах, вы начинаете искать варианты. А точно ли мне нужно что-то покупать? А только ли экономия и регулярные «заначки» помогут мне накопить на мои цели? А что из тех трат, что я произвожу или даже еще только планирую, НЕ необходимо? А если не экономить, а инвестировать? Вот тут и происходит тот переход мышления, о котором мы много говорили выше.

Формула успеха инвестирования:

1. У меня есть ЦЕЛЬ (финансовые цели и капитал для точки С3);

2. Я знаю, откуда СТАРТ (какие у вас есть накопления, какая сумма для ежемесячных инвестиций);

3. У меня есть ПЛАН;

4. 100 % фокус на результат (вспоминайте нашу «поездку в Рим»: следуете плану, управляете деньгами, объезжаете препятствия, корректируете маршрут);

5. 100 % вкладываться в работу с деньгами (финансовые цели — приоритет, делаете невозможное в любом случае);

6. Понимание и корректировка мыслей, которые мешают двигаться к цели.

Знаете, какие самые сложные этапы этого пути?

90 % людей сдаются на 4 и 5 пунктах (и все это выливается в шестой). Так сложно бывает иногда не опускать руки и не терять мотивацию!

Да, бывает, что мы же сами не верим в наши финансовые цели, особенно если речь идет о далеких целях. Когда вы представляете себя на яхте, в списке Forbes, на личном самолете, вам легко это придумывать, но придумать и представить — разные вещи. В этих киношных картинках нет никакой правды, внутри вы всегда будете понимать, что это не вы, что это — не настоящее. Вот вы в это и не верите. А вам надо свою будущую жизнь именно представить, чтобы верить в финансовые цели.

ВСЕ, ЧТО МОЖНО ПРЕДСТАВИТЬ, МОЖНО ОСУЩЕСТВИТЬ.

Помните, мы делали упражнение про погружение в счастливое будущее? Если вы можете себе это представить и вы чувствуете себя в этом моменте комфортно, значит — это все можно осуществить. Вопрос только в том, сколько вам для этого понадобится времени, усилий и сможете ли вы убрать все, что вам в этом мешает.

Чтобы хоть немного себе помочь на этом этапе, постарайтесь выработать у себя максимально равнодушное отношение к цифрам.

Чем холоднее вы относитесь к цифрам, тем лучше будет ваш результат в планировании и инвестировании.

Если относительно денег у вас сохраняется стратегия, что деньги — это инструмент, то при любых раскладах ваш отстраненный взгляд будет вам в помощь.

• Второй шаг — инвестирование

Вот вы нарисовали себе примерный план «сбычи мечт». И к вам законно подступает очередной вопрос-блокиратор: а зачем вообще инвестировать? Можно же тут сократить, там нарастить — вот и мечта…

Зачем нам инвестировать?.

1. Самое главное — это обеспечить себе финансовую безопасность и финансовую независимость.

1. Самое главное — это обеспечить себе финансовую безопасность и финансовую независимость.

Именно в этом прежде всего смысл инвестирования. Вы никогда не знаете, сможете ли работать в будущем, будет ли у вас партнер, что будет с государством и т. п. Инвестиции — один из инструментов обеспечения этой безопасности.

Инвестирование идет параллельно с вашим активным доходом, вы создаете капитал, тратя на это минимум времени и диверсифицируя ваши доходы!

Мы все постоянно сталкиваемся с таким явлением, как инфляция. Оно может прятаться за привычными фразами «Продукты снова подорожали», «Цены растут». А что в действительности происходит? Да просто производитель продукции поднимает эти цены! Причин может быть много — какие-то макропроцессы в экономике, изменения налогов, курсов валют, проблемы с ресурсами, да даже просто желание больше заработать (почему нет? вам хочется больше денег — и владельцам бизнеса тоже хочется, это нормально). В результате идет обесценивание денег. Да, вам индексируют и повышают зарплаты, но все равно вы ощущаете, что покупаете все меньше за ту же сумму. Разве может это кому-то нравиться? Нет, конечно. А вот инвестирование как раз помогает бороться с инфляцией на бытовом уровне — на уровне вашей конкретной жизни.

2. Второе, но не по значимости, — это реализация финансовых целей.

Так или иначе мы все планируем жизнь — свою и своих детей. Мы хотим купить дом или машину, оплатить ребенку образование в хорошем вузе и так далее. И у нас всегда есть выбор пути — мы можем просто откладывать деньги, как привыкли (и как делали это мамы-папы-бабушки-дедушки), а можем инвестировать.

Давайте посмотрим на примере. Скажем, наша цель — образование и благополучие ребенка, когда он повзрослеет. Если откладывать с рождения и до совершеннолетия по 5000 рублей каждый месяц, то можно накопить 1 080 000 рублей. А теперь посчитаем, что было бы, если бы каждый родитель после рождения ребенка ИНВЕСТИРОВАЛ по 5000 руб. в месяц под 20 % годовых. Через 18 лет у этого ребенка было бы на счету около 10 536 127 руб., и ему хватило бы и на обучение, и на квартиру, и на стартовый капитал для собственных инвестиций (или же он бы получал пассивный доход 175 000 руб. в месяц).

3. Создать альтернативный источник дохода — еще одна важная цель инвестирования.

Вся информация по инвестициям есть в открытом доступе и совершенно бесплатна. Вы можете проверить все, что сейчас узнаете. Мы уже говорили о том, что инвестирование — это возможность получать доход вместе с компаниями, которые наращивают обороты и прибыль. И это действительно так. Понятно даже студентам и пенсионерам. Только посмотрите:

• Акции Apple выросли за 10 лет на 977 %;

• Акции Disney выросли за 10 лет на 468 %;

• Акции McDonald’s выросли за 10 лет на 179 %;

• Акции Сбербанка выросли за 10 лет на 534 %.

Что значат все эти цифры? Это элементарно, тут даже не нужно глубоко погружаться в тему. Проще всего понять из жизненного примера, построенного на информации из последней строчки этого списка: пенсионер, вложивший 10 лет назад 1 миллион рублей в акции банка, где получает пенсию, сегодня уже обладает капиталом в 6 миллионов рублей — и при этом получал ежемесячные дивиденды, которые вдвое выше процентов по обычному вкладу!

Помните, мы говорили о сложностях с финансами на пенсии (и желательном пассивном доходе)? А помните, думали о точке С4 — финансовой независимости и свободе (которую также можно обеспечить за счет пассивного дохода)? Так вот инвестиции — это и есть такой пассивный доход. Вы можете работать или получать пенсию, вести привычный образ жизни, но при этом быть уверенными, что у вас всегда есть и «подушка безопасности», и ежемесячная капающая «копеечка», залог благополучия и радости.

Вот простой пример, как это работает. Если ты с 18 лет получаешь зарплату 20 000 руб. и платишь 13 % налогов (2600 руб.), ты получишь пенсию в 65 лет 15 000 руб. (за 20 лет — 3 600 000 руб.).

Если с 18 лет инвестировать по 2600 руб. в течении 47 лет под 10 %, сколько вы заработаете? А под 20 %?

Возьмем калькулятор инвестиций и посчитаем (можно пользоваться специализированными сервисами в сети — например, этим https:// calcus.ru/kalkulyator-investicij). Если ваш стартовый капитал 2600 руб. и дополнительно вы раз в месяц кладете такую же сумму и инвестируете под 20 %, то через 47 лет у вас будет 1 774 135 257,64 руб. При этом сумма, которую вы вложите, будет всего 1,5 миллиона руб.

А если бы вы инвестировали те же 2600 руб. на те же 47 лет, но под 10 %, то вы бы даже в этом случае заработали 33 миллиона руб.

И это мы еще не считали сложный процент!

Из теории неплохо было бы понимать, что такое простой процент и сложный процент. С этим очень у многих возникают проблемы. Когда вы читаете банковские договоры, вы не понимаете, что там учитывается.

• Что такое простой процент?

Когда вы кладете 1000 рублей на три года под 20 % годовых, вы получите через три года 1000 + 60 % = 1600 руб.

• Что такое сложный процент?

Вы положили 1000 руб. на те же три года, но вы используете сложный процент 20 %, и тогда через год вы получите уже 1200 руб. На следующий год вы вкладываете 1200 руб. под 20 %, и в конце второго года у вас получится 1440 руб. И так же на следующий год вы вкладываете уже большую сумму и получаете больший процент. В итоге у вас из 1000 рублей будет 1728 рублей.

За три года разница не существенная, а вот за 10 лет уже достаточная, чтоб задуматься. Так из 1000 рублей за 10 лет при простом проценте вы получите 3000 руб., а при сложном 6000 руб. Вы ничего не делали и даже не вкладывали больше ничего, а ваш доход выше в два раза. А если это про миллионы речь? Так и получает банк огромный доход от наших кредитов, потому что использует сложный процент. А мы кладем деньги в банк под простой.

И только в инвестициях мы можем заработать на сложном проценте, как это делает банк!

Сейчас, когда вы видите разницу между простым и сложным процентом, вы можете понять, зачем нужно реинвестировать средства.

Помните, когда мы просчитывали наши точки благополучия (С2, С3, С4) и когда рисовали колесо денежного баланса, мы отмечали, что будем минимум 10 % откладывать на инвестиции? Теперь вы понимаете, почему это важно. Регулярные пополнения инвестиционного счета как раз и позволяют зарабатывать на сложном проценте.

Конечно, есть разные тактики, и вы сможете сами выбирать, как вам будет выгодно. Кто-то 50 % от полученного дохода будет выводить, а остальное на реинвестирование оставлять. Кто-то предпочтет вообще не реинвестировать, а жить на простой процент. Мы дальше разберем наиболее безопасную тактику инвестирования для абсолютных новичков, но затем ваш опыт будет расти, будут расти суммы, которые вы вкладываете, а следовательно, будет меняться ваша стратегия. Вы можете почувствовать необходимость новых знаний, а получив их, каждый раз сможете заново все пересчитывать и определять, как для вас выгоднее. В этом и есть главный кайф инвестирования — это динамичное, увлекательное занятие. Но пока мы будем исходить из самых-самых азов. К ним и приступаем.

Глава 2

Формируем новый навык

Почему вы до сих пор не инвестируете?

Этот вопрос просто рвется наружу!

Ну, правда, почему?

• Инвестиции — это целый мир возможностей. Это шанс зарабатывать вместе с самыми известными миллиардерами и корпорациями.

• Инвестиции — это доступно и просто. Есть уже и приложения, где можно купить и продать акции и облигации за секунды. Этим можно заниматься в любом возрасте и в любое время.

• Инвестиции — это пассивный доход, при котором можно даже и ничего не делать, однажды собрав инвестиционный портфель.

• Инвестиции — это высокодоходный способ управления деньгами, который на первой ступени не требует никаких особых навыков. Мы об этом уже говорили — и поговорим еще дальше, чуть более подробно. Вы увидите, насколько все в действительности просто.

Так почему же, почему вы не инвестируете?

В ответ на этот вопрос обычно можно услышать стандартное:

СТРАШНО.

А что такого страшного-то?

• Не знаю как.

• Обманут и отнимут.

• Уже поздно.

• Надо много денег.

Нет, нет и нет! Это все — пустые отговорки. Не знаешь — так пойди и почитай. Вся информация — абсолютно вся, нужная на первых порах, — есть в Интернете. В открытом доступе. Надо просто погуглить. Нет ничего, что мы сразу же в этой жизни знаем и умеем. Мы учимся ходить, говорить. Мы же всегда учимся. Вспомните, раньше вам и Instagram казался неведомой зверушкой — сложным и непонятным. А теперь вы там «живете». То же самое с инвестициями: узнаем информацию, учимся, познаем методом «научного тыка», привыкаем, двигаемся дальше…

Совершенно нормально, что любое неизвестное пугает. Так работает мозг — что непонятно, то страшно, вот и начинаются эти уловки. Что значит «поздно»? Инвестировать можно на год, на два. Можно вообще покупать-продавать (новичкам, впрочем, я обычно не советую так поступать, но вариантов много). Что значит «много денег»? Да, есть всевозможные конторы, которые выставляют «порог входа». Но это все вам не нужно! Вы, как частный инвестор, можете (и даже должны, сейчас объясню почему) делать все сами — и начинать с любой комфортной для вас суммы. Хоть с тысячи, хоть с двух! Обманут? А кто обманет? Если будете инвестировать самостоятельно, некому будет и обманывать. Все просто!

Запомните три главных правила начинающего инвестора:

• Никогда не отдавайте свои деньги в организацию, которая обещает вам проценты за свою работу (якобы вам на благо).

• Никогда не полагайтесь на друзей-инвесторов, которые готовы помочь и вам с вашими финансами (настоящий инвестор так не мыслит — он никогда не будет заходить в чужую систему денег).

• Никогда не слушайте «умные» советы добрых друзей, близких, экспертов — кого угодно (ваша энергия денег в этом случае не работает).

Суть инвестиций, суть управления финансами в том, что всегда есть тот, кто продает, и всегда есть тот, кто покупает. Только так это работает — и с акциями, и в экономике в целом. Поэтому, если кто-то вам дает какие-то советы, всегда задавайте себе вопрос: а зачем этому человеку мне советовать? Кто и с какими деньгами и выгодами стоит за этим советом?

Ваше решение на пороге инвестиций обязательно должно быть: никогда никому не отдавать деньги и никого не слушать. Самим понимать и принимать решения! Всегда!

ВАШИ ДЕНЬГИ — ЭТО ВАША ОТВЕТСТВЕННОСТЬ.

Именно вы формулируете цель. Именно вы предпринимаете действия по ее достижению. Следовательно, и за результат отвечаете только вы! И вы можете добиться всего, чего только захотите, потому что вы это уже делали!

Да, мы все это уже делали: каждый из нас хотя бы раз в жизни становился обладателем того, что казалось ему невозможным и недостижимым!

Это могло быть не связано с деньгами. Например, юноша был влюблен в красавицу и помыслить не мог, что она из всех поклонников выберет его. Или вы не верили, что сможете с первого раза сдать на права в ГАИ. Или говорили себе, что никогда не увидите Австралию, а туда внезапно переехали ваши друзья — и теперь вы летаете к ним раз в два года. И так далее.

Однажды вы уже достигали нереально крутого результата. Сможете сделать это и в инвестировании!

Идем на биржу

Начать инвестировать можно в любой момент и с любой суммой, но надо понимать, что просто с паспортом прийти на биржу и начать покупать акции или что-либо еще мы не можем. Нам для этого нужен посредник — брокер.

Брокер — это не физическое лицо! Это лицензированный посредник — организация, у которой есть лицензия ЦБ на брокерскую деятельность.

Брокер нужен для верификации сделки, проверки, если ли у покупателя нужная сумма на счете, а у продавца — необходимое количество акций. И так далее. Все это происходит мгновенно в электронном виде. Более того: все это фиксируется на внешних источниках, поэтому ваши акции и ваши деньги полностью защищены. Брокер не может ими воспользоваться. Они ваши и только ваши.

Начинающим инвесторам разумнее всего обращаться в те банки, которые им знакомы: где вы получаете зарплаты, держите средства, имеете вклады. Знакомый, проверенный временем банк, — гарантия того, что ваш брокер не будет «пирамидой». Сбербанк, Тинькофф, ВТБ, Альфа — все обладают брокерской лицензией. И у всех есть удобные приложения для инвестирования. Так что совет тут простой:

• Выбирайте свой банк;

• Открывайте в нем брокерский счет, читайте условия;

• Скачивайте приложения (важно НЕ подключать никакие дополнительные тарифы — все, что вам нужно, уже есть — и бесплатно);

• И начинайте инвестировать.

Теперь нужно понять, кто является участником процессов на бирже.

•

Биржа — организатор торгов на фондовом рынке. Мы можем сравнить биржу с обыкновенным рынком.

•

Брокер — обязательный финансовый посредник на фондовом рынке. Представьте, что нельзя просто так прийти на рынок и купить огурцы, потому что нас туда не пускают. Мы стоим перед дверями и оставляем свою заявку, сколько огурцов и по какой цене нам нужно. А этот посредник ходит по рынку и ищет огурцы по той цене, которую вы ему назвали. Брокер не заинтересован в долгосрочных сделках, его интересует многоразовое повторение сделок, его комиссия за каждую вашу сделку.

•

Дилер — это банк, инвестиционный фонд, страховая компания, пенсионный фонд. Они все управляют вашими деньгами за комиссию от капитала, и в случае роста капитала вы будете еще платить процент за прибыль. Поэтому дилер — это не просто брокер, который берет комиссию за совершение вами сделки. Дилеру вы отдаете свои деньги, и он уже сам будет решать, куда их инвестировать.

•

Депозитарий — хранит данные о вашей собственности на ценные бумаги.

Национальный клиринговый центр — проверяет сделки и передает информацию депозитарию. Это орган, который проверяет, все ли пошло по плану и точно ли вы купили по вашей цене, там, где продавался тот товар, который вы хотели купить.

На картинке видно, что ни продавец, ни покупатель не могут зайти на рынок, поэтому им нужен посредник — брокер. Брокер просто осуществляет поручения покупателя, и при этом он ничего не анализирует, а всего лишь выполняет поручение купить и продать.

Как происходят торги?

1. Вы решили купить или продать акцию и сообщили об этом брокеру (вам нужно сообщить тикер, цену, количество). Это все вы выбираете сами, брокер к этому не имеет никакого отношения, поэтому у него маленькая комиссия. Брокеру все равно, сколько вы заработали или сколько вы потеряли, он просто посредник. Конечно, брокеру выгодно, чтобы вы обращались к нему часто, потому что от количества сделок зависит его доход.

2. Брокер подает заявку на биржу.

3. Биржа оформляет сделку.

4. Происходит проверка сделки.

5. Данные о покупке передаются вашему депозитарию.

Как выбрать брокера?

Важно при выборе брокера помнить, что у всех брокеров есть разные виды разрешений. У каких-то брокеров есть доступ только на российские биржи, а на этой бирже всеми американскими акциями не торгуют. Чтобы получить доступ к более широкому списку инструментов, ищите того брокера, который сможет работать и на Московской, и на Санкт-Петербургской бирже.

На выбор брокера также влияют:

• Надежность

Если мы говорим про надежность, то выбирайте из тех, кто на рынке уже много лет. Выбирая из пяти самых крупных, вы никогда не ошибетесь. В сотрудничестве с брокером надежность не так важна, как в банке, потому что вы не будете хранить деньги на бирже. Вы только заводите туда деньги, покупаете акции, и данные поступают к депозитарию. Вы рискуете только в одном случае — если вы ничего не покупаете после того, как вложили деньги. Они там никак не застрахованы. По российскому законодательству они не страхуются вообще.

• Размер брокерской комиссии

Всегда смотрите на размер брокерской комиссии, их существует целых две: первая комиссия, если у вас есть брокерский счет, а вторая — это процент за каждую сделку. Брокерская комиссия отнимает вашу часть прибыли. Поэтому всегда сравнивайте, смотрите и выбирайте. И делайте это сами, не перекладывайте на кого-то свою ответственность. Ваша удача будет работать только тогда, когда ваша ответственность будет на вас.

• Плата за депозитарное обслуживание

Если брокер является и депозитарием, тогда эта услуга уже включается в стоимость брокера. Обычно, это очень незначительные суммы.

• Минимальный бюджет, чтобы зайти на рынок

У некоторых брокеров открытие счета начинается от нескольких тысяч рублей, поэтому выбирайте под свой минимальный бюджет.

• Доступ к иностранным бумагам

Уточняйте, имеет ли брокер такой доступ, потому что торговать только российскими бумагами невыгодно.

• Приложение для торговли должно быть удобным для вас. В нем также должны быть предусмотрены:

§ Помощь технических консультантов. Это важно, и вы сможете воспользоваться такой услугой, если у вас все зависло, а вы хотите что-то продать или купить.

§ Легкость пополнения и вывода средств.

§ Возможность открыть счет онлайн.

• Торговый оборот

Удобно, когда вашим брокером является ваш банк, тогда быстрее переводить деньги с обычной карточки и нет процентов.

Если мы говорим про иностранных брокеров, то тут есть и плюсы, и минусы.

Начнем с плюсов

1. Ваши средства застрахованы.

2. Доступ к международным биржам.

3. Защита при изменении политики государства.

Минусы

1. Необходимость сдавать отчетность в налоговую. Как только вы открыли счет на иностранной бирже, вам необходимо в течение месяца уведомить налоговую. Вам самим нужно будет подавать декларацию по итогам года, но это не сложно. И вам нужно будет показывать движение по счету. Налог нужно платить только тогда, когда вы что-то продаете или получили дивиденды, купоны.

2. Не все работают на русском или с иностранными гражданами.

3. В России есть некоторые налоговые льготы, но когда вы работаете с иностранными брокерами, эти льготы не работают.

Если вы не в России, тогда можно открыть брокерский счет и просто выводить средства в стране гражданства. И, конечно, надо платить налоги с дивидендов. Их нельзя не заплатить, просто у российского брокера это происходит автоматом, а у американского брокера вам выдается отчетность, и вы по ней платите налог.

Есть резон пользоваться услугами и иностранного, и российского брокера, чтобы не держать все «яйца в одной корзине». Старайтесь качественно выбирать ценные бумаги и учитывайте, что есть ценные бумаги, которые не торгуются на Санкт-Петербургской бирже, но их можно покупать на иностранных биржах.

Нью-Йоркская биржа — самая крупная и авторитетная в мире. Существуют и другие биржи — NASDAQ, Лондонская, Токийская, Шанхайская, вы можете присутствовать на всех. Для россиян наиболее понятные и доступные — Московская и Санкт-Петербургская биржа. У каждой биржи есть сайт, где можно посмотреть их структуру, принципы работы, акции, которые на них торгуются, а также полезную аналитику. Например, рейтинги надежности компаний, биржевые индексы (состояние ценных бумаг наиболее крупных и надежных компаний, акции которых торгуются на этой бирже) и так далее.

Какие могут быть риски по брокеру?

• Банкротство брокера. В этом случае вы рискуете теми деньгами, которые у вас лежат на счету. Не теми, за которые вы уже купили акции или облигации или еще какие-то инструменты, а только теми деньгами, за которые вы еще не купили ничего.

• Отзыв лицензии. В таком случае никто никому ничего не вернет.

• Нет государственного страхования.

Вырабатываем стратегию

Прежде чем приступать к покупке тех или иных инвестиционных инструментов, важно решить:

• что именно вы хотите получить от инвестирования (просто прирост капитала или регулярный пассивный доход, например);

• сколько времени и сил вы готовы вкладывать в изучение информации и в сам процесс инвестирования;

• сколько средств вы хотите вложить (при разных суммах будет разная тактика инвестирования).

От этого будет зависеть очень многое:

• ваша собственная позиция (например, пассивное инвестирование, при минимальных затратах времени и ресурсов — просто вложили и получаете свои проценты, принесет в среднем 10 % годовых, а активно-пассивное, где вы уже целенаправленно следите за тем, что происходит на рынке, и действуете сообразно ситуации, — под 20 %);

• инструменты, в которые вы будете вкладываться (можно ведь приобрести недвижимость и сдавать ее, а можно работать с акциями и облигациями, валютой, золотом и т. п. — у всех инструментов есть свои плюсы, минусы, особенности);

• сроки и стратегия (будет ли это долгосрочное инвестирование или краткосрочное, будете вы закупаться акциями сообразно стратегии роста, просто богатея вместе с крупными компаниями за счет роста стоимости акций, или сообразно стратегии дохода, чтобы получать регулярные дивиденды).

Сейчас вы, наверное, ловите себя на мысли, что это не совсем то инвестирование, которое показывают в кино. Судя по описаниям, нет в этом процессе никаких хитроумных мастаков, кричащих в трубку «Срочно продавай» или «Срочно покупай» и считывающих с монитора какие-то немыслимые графики. И это действительно так. Ситуативными продажами/покупками занимаются трейдеры (они выполняют спекулятивные операции). Мы же говорим именно про инвестиции.

Разница между инвестором и спекулянтом простая. Трейдер-спекулянт действительно следит за графиками и ситуацией на рынке, пытается что-то предугадывать, выискивать инсайдерскую информацию, играть и рисковать (и иногда действительно крупно выигрывать, но чаще — нет).

Мы же говорим об инвестициях с умом — которые рассчитаны на долгий срок и стабильный доход. Да, год на год не приходится, и инструменты инвестирования могут падать в цене, это так. Но именно поэтому речь и идет о долгосрочном инвестировании. Ведь в долгосрочной перспективе инвестор всегда выигрывает, всегда! Об этом расскажет любой график!

Тем не менее, когда мы только начинаем формировать наш капитал, есть несколько правил, которым нужно следовать:

• Если вы инвестор в начале пути — выбираем только то, что знаем и понимаем, — известные компании, понятные направления деятельности, только основные инвестиционные инструменты (никаких сложных ценных бумаг и т. п.).

• Обязательно все планируем заранее. Иначе деньги вас накажут! Деньги не любят казино. Нужен четкий план и понимание, зачем вы инвестируете и куда вы инвестируете (можно даже вести дневник, где писать причины, по которым вы приобрели те или иные акции или активы).

• Покупаем, не продаем. Пока не продаем. Позже, быть может, вы всему научитесь, но поверьте инвестору с 14-летним опытом: трейдеры в долгосрочной перспективе всегда в минусах.

• Предпринимаем активные и регулярные действия. Это очень важно. Просто дайте себе обещание, что вы будете инвестировать хоть сколько-то, — и делайте это. Пусть эти шаги будут лишь раз в месяц, главное — вы регулярно будете подключать свой мозг к анализу, настраиваться на энергию денег, вкладываться во что-то значимое — и за это получать бонусы от мира.

Далее мы переходим к формированию нового навыка управления деньгами

Все, что у вас есть, относится либо к активам (то, что приносит деньги), либо к пассивам (то, что деньги забирает).

Составьте себе табличку и посмотрите, из чего состоит ваш капитал. Это нужно для того, чтобы вы научились думать как инвестор и увидели, как у вас сейчас обстоят дела.

• Какая задача стоит у инвестора по активу?

Во-первых, увеличивать активы и увеличивать их доходность, а также снизить издержки.

• Какая задача у инвестора с пассивом?

Уменьшать пассивы, поскольку они урезают деньги, и уменьшить издержки.

А самое главное — смотреть, чтобы пассивы не забирали больше, чем дают активы.

Управление инвестициями

Когда мы с вами говорим про управление деньгами (это же относится и к управлению инвестициями), мы смотрим на два параметра. То есть мы управляем теми поступлениями, которые приходят к нам в процессе инвестирования, — нашим доходом (купонами, дивидендами), и мы управляем покупкой/продажей каких-то определенных инструментов (акции, облигации и т. п.) — то есть нашим расходом.

Как мы этим управляем?

1. У нас есть план, и это самое главное.

2. У нас есть стратегия (рассчитана диверсификация и риск-профиль).

3. У нас есть тактика: конкретные действия, как/когда.

4. Мы контролируем и корректируем эти действия.

5. У нас есть мотивация.

На успешность инвестиций сильно влияет регулярность.

Если вы решили, что вы раз в месяц или раз в два месяца вносите определенную сумму, то вы должны ее вносить, что бы ни случилось, и не важно, кризис сейчас или подъем. Все платежи желательно вносить в одно и то же время. У вас будут периоды, когда вам будет казаться, что если бы вы внесли деньги позже, то выиграли бы. Но, так как движение рынка поточное, то все нивелируется и проиграть можно больше, если вы сидите и чего-то ждете.

Следующий фактор — это стратегия.

Вы должны четко понимать, какой вы инвестор, как вы инвестируете, куда вы вкладываетесь и на какие риски вы готовы идти.

Про диверсификацию мы с вами поговорим немного позже.

Далее важно ориентироваться в снижении издержек.

Вам может казаться, что если вы доверитесь кому-то и будете за консультации отдавать 2–5 % и зарабатывать 20 %, то это не страшно. Но это другое, и вы поймете это, когда реально посмотрите на фактические расходы. Это будет совсем не 2 %.

Ну и, конечно же, нам важен такой фактор, как долгосрочность.